资料显示,星球转债信用级别为“A+”,债券期限6年(本次发行的可转债票面利率为第一年0.20%、第二年0.40%、第三年1.00%、第四年1.80%、第五年2.50%、第六年3.00%。),对应正股名星球石墨,正股最新价为26.08元炒股融资融券,转股开始日为2024年2月5日,转股价为33.04元。

资料显示,金宏转债信用级别为“AA-”,债券期限6年(本次发行的可转债票面利率为第一年0.30%、第二年0.50%、第三年1.00%、第四年1.50%、第五年1.80%、第六年2.00%。),对应正股名金宏气体,正股最新价为18.5元,转股开始日为2024年1月22日,转股价为27.46元。

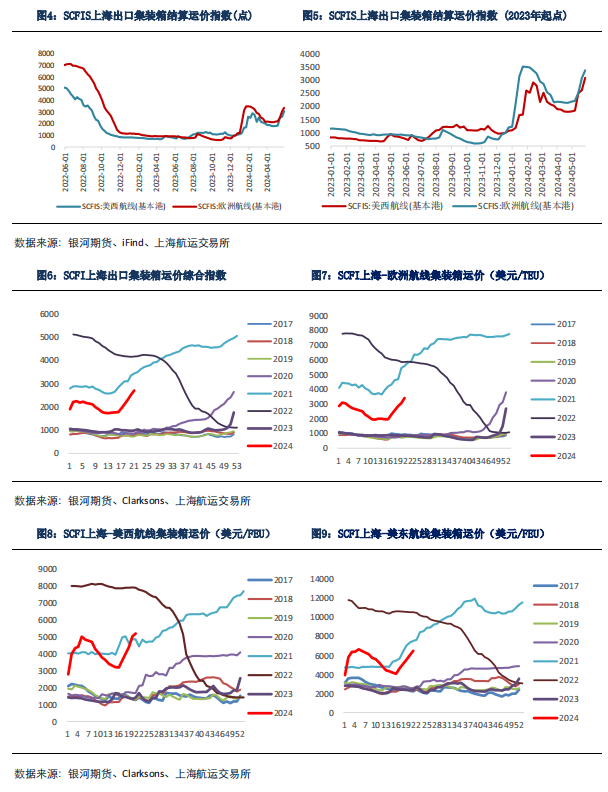

运价方面,欧洲货量表现超季节性恢复,支撑SCFI欧线订舱报价维持3周流畅上涨。5/20日和5/27日的SCFIS逐步反应前期船司提涨的价格,前期主流船司提涨落地情况良好。鉴于此前提前补库叠加旺季货量改善,各航线缺船的背景下,部分主流船司再次宣涨6月下半月GRI,宣涨目标均在7000美金/FEU附近,但此前MSK放出WK24上海至欧基港6800/FEU线上订舱情况并不乐观,旺季运价仍有上涨空间但涨幅预计出现放缓,关注后续宣涨落地幅度。

供需方面,短期看需求端圣诞旺季前置有望驱动发运量继续上行,旺季基本面呈紧平衡结构,旺季运价仍有上涨空间,但现货运价阶段性涨至高位后,涨幅出现放缓。中长期看,预计今明两年仍将有大量集装箱船新船下水供应压力增加,且大部分为大船15000TEU+投放在欧线运力较多,年底前因绕航带来的运力损失有望补足,但绕航成本上升预计仍将导致运价中枢较以往明显上移。

单边:旺季现货运价仍有上涨空间,但预计上涨速率放缓。短期现货运价调至高位后市场博弈加剧,预计短期盘面震荡,后续旺季运价预计仍有上冲空间,关注地缘政治变化。周转端方面,受红海冲突发酵以及船舶中转换船等问题,新加坡等中转港拥堵情况严重,可能再次扰动全球供应链;此外,前期美国对华关税加征将于8/1日起开始施行,旺季各航线缺船叠加货量改善背景下,货主抢运有望抬升运价中枢。但远月合约面临旺转淡及新船交付压力,且停火协议进展曲折,建议远月单边谨慎操作。

套利:10-12反套继续持有炒股融资融券

风险提示:地缘政治局势变化,美国对华加征关税,港口拥堵加剧

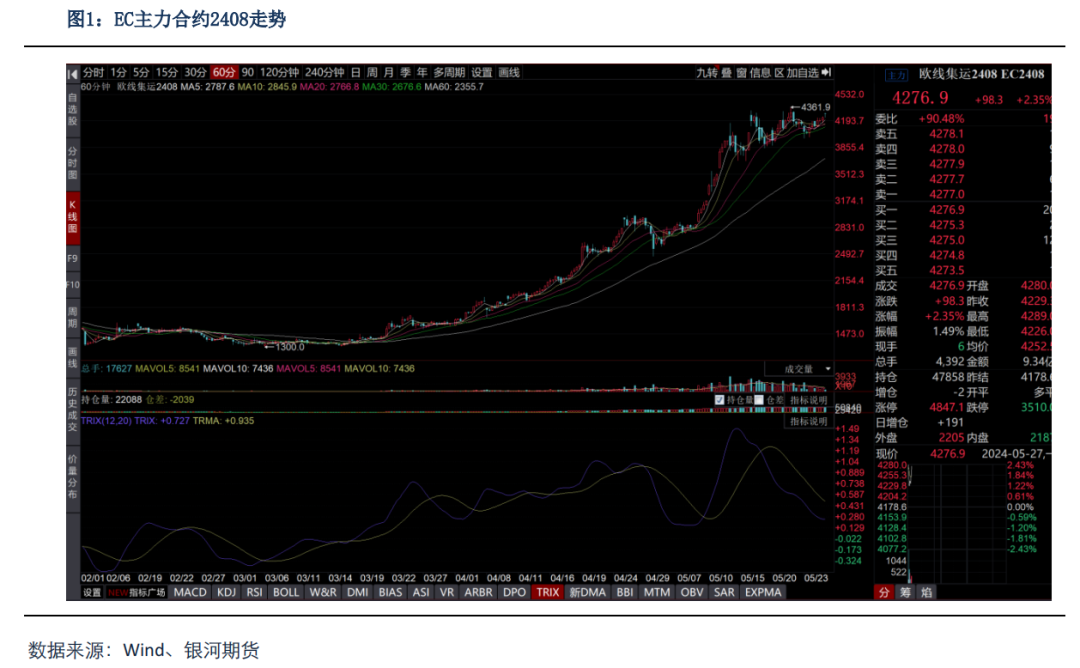

一、地缘政治曲折叠加船司多次宣涨运价,盘面涨至高位后震荡

5月初,五一假期前后,主流船司相继调涨5月下半月船期运价,现货坚挺驱动盘面继续上行,此外受巴以停火协议进展曲折的影响,远月合约大幅拉涨。

5月中旬,船司再次宣涨6月初运价,现货较强支撑盘面拉涨,08等远月合约盘中触及涨停,但随后达飞宣布部分船舶将复航红海,远月盘面出现较大回调。

5月下旬,HPL率先发布6月下旬涨价函,后CMA跟随其上调运价,宣涨目标均在在7000美金/FEU附近,前MSK放出WK24上海至欧基港6800/FEU线上订舱情况并不乐观,运价不排除仍有上涨空间但涨幅预计出现放缓,关注后续宣涨落地幅度。

一、主流船司相继上调6月运价,现货运价涨至高位后涨幅放缓

运价方面,5月受旺季前置货量改善的影响,欧线FAK现货运价维持上涨态势,SCFI欧线订舱报价连续3周流畅上涨。5/20日和5/27日的SCFIS逐步反应前期船司提涨的价格,前期主流船司提涨落地情况良好。在欧线整体货量表现超预期叠加短期缺船缺舱的背景下,主流船司再次相继上调6月GRI,5/20日,HPL率先发布6月下半月GRI,宣涨目标为7000美金/FEU,达飞等船司跟随其上调运价。整体来看,欧线5月船司GRI落地情况较好,6月涨幅出现放缓,全球其他部分航线出现止涨现象。

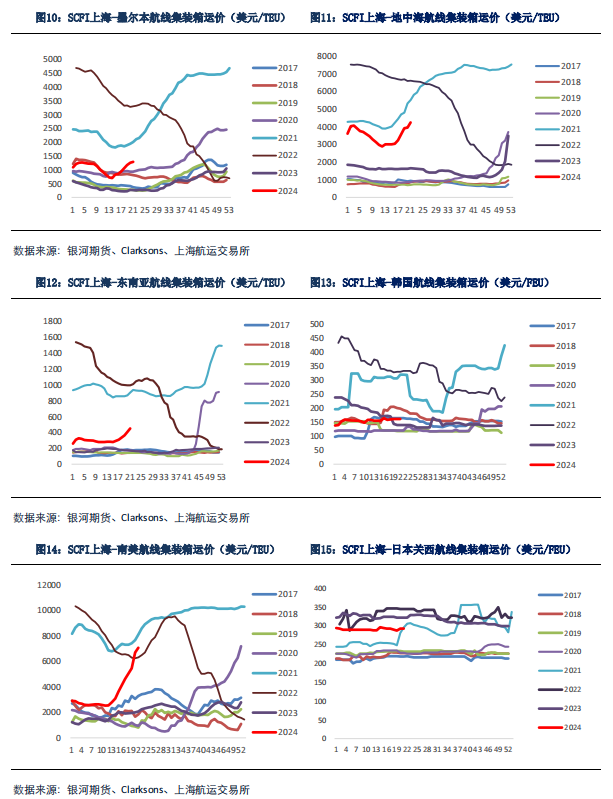

具体来看,5月上海出口集装箱运价指数SCFI均值2510点(截至5/24日当周),环比4月均值+39.2%,同比+154.98%。其中5月上海-欧洲运价均值3109.3美金/TEU,环比4月均值+50.96%,同比+254.1%。截至5/24日当周,SCFI集装箱运价综合指数报2703.43点,环比+7.2%,同比+170.4%。其中,上海-欧洲集装箱运价3409美金/TEU,环比+11.77%,同比+286.95%;上海-美西集装箱运价5189美金/TEU,环比+3.26%,同比+257.12%。

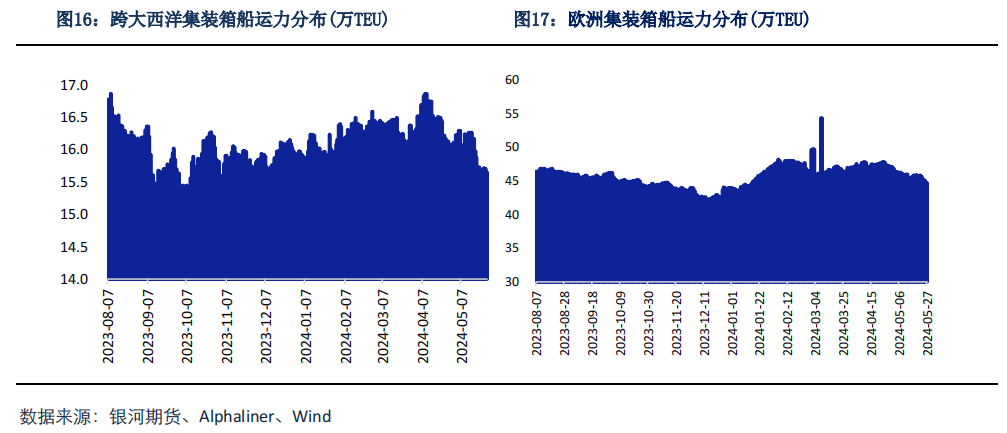

从运力部署来看,全球5月集装箱运力部署较上月有所减少。三大主要航线运力部署均较上月均有所降低,其中4月欧线单周平均部署运力45.8万TEU/天,较上月环比下降3.4%。

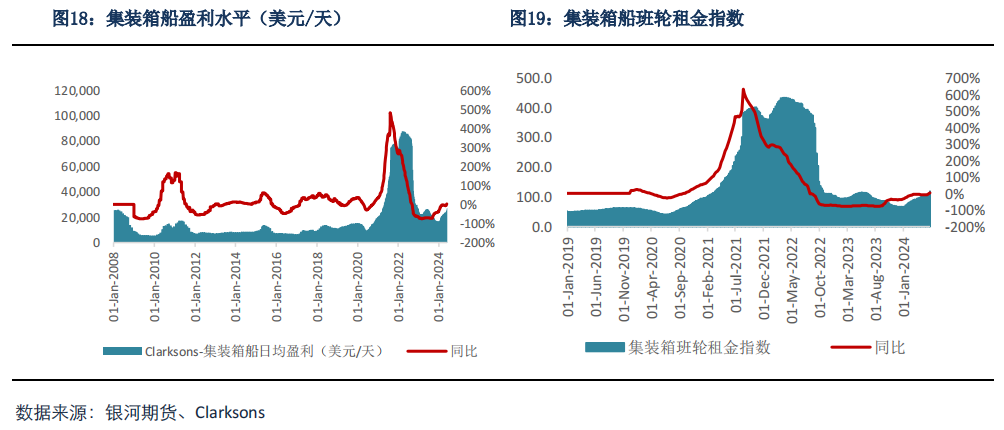

从盈利能力来看,5月集装箱盈利继续攀升,而长期和短期集装箱船租金均高于上月。4月集装箱船日均盈利25577美金/天,环比4月上升7.37%,从租金水平看,长期和短期租金与3月租金成上涨态势,截至2024/5/24日当周,6800TEU集装箱船3年期租金为36750美元/天,同比+22.5%;6800TEU集装箱船6-12个月租金为48000美元/天,同比+20%。

二、4月集装箱新船交付量略有下降,Q2仍处于新船大量交付期

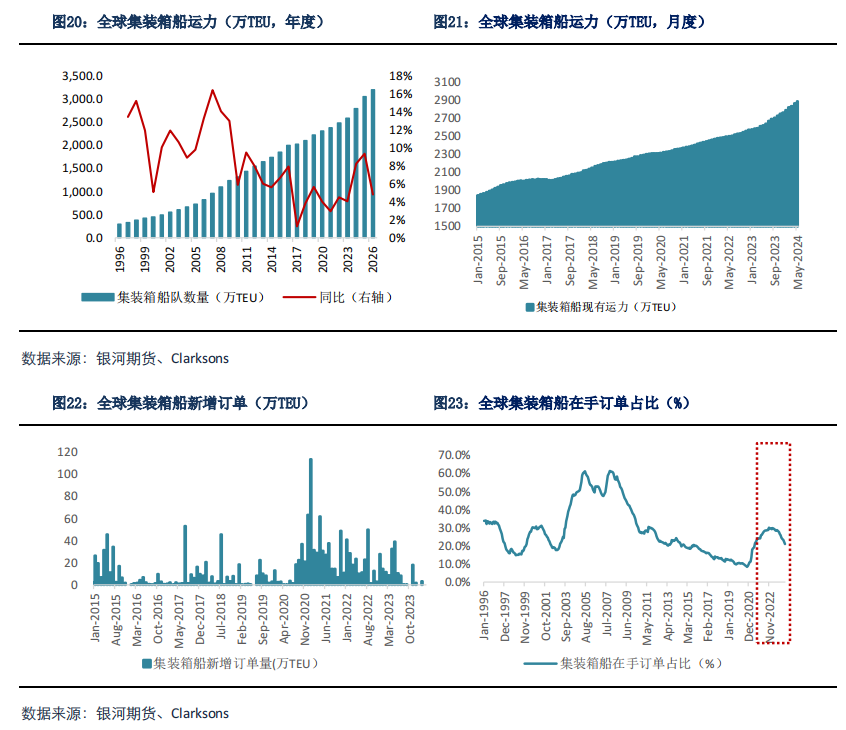

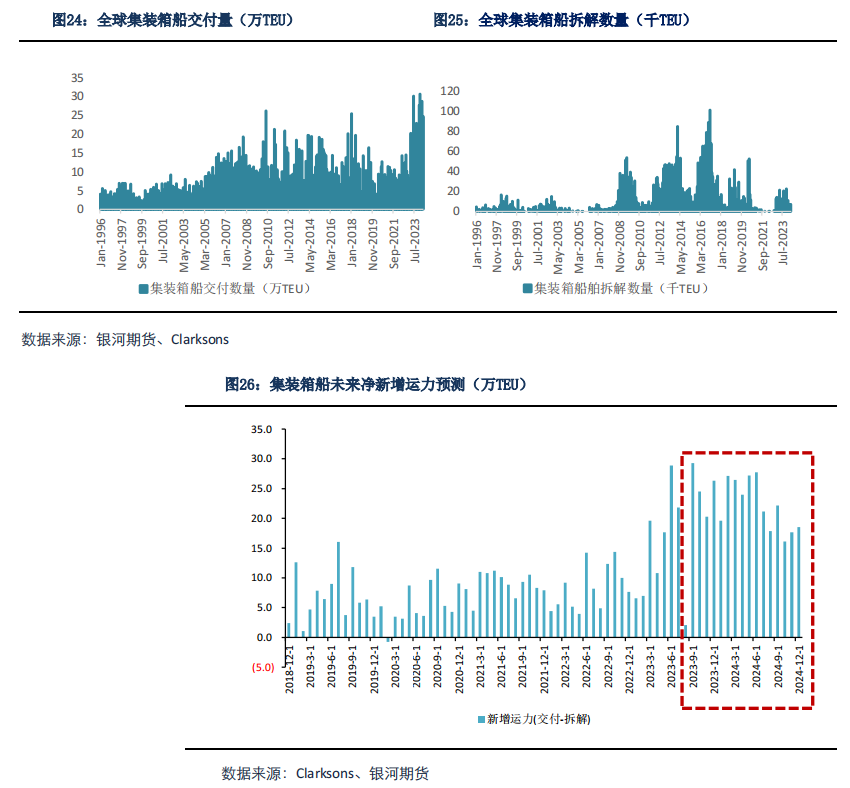

供应方面,4月集装箱船新船交付24.73万TEU,环比-14%,同比+91.3%。从新增订单量来看,2024年4月集装箱船新增订单量6艘,3月未有新订单报出。本轮周期集装箱船新船订单自2021年5月开始放量,按照2-3年左右的交付周期(考虑大船居多),2024年二季度新船交付量明显增加,2024年集装箱船运力仍将大量释放。截至2024年5月份全球集装箱运力2888万TEU,同比+10.1%,其中15000+TEU集装箱船运力合计638万TEU,同比+32.5%,8000+TEU集装箱船运力合计1670万TEU,同比+12.4%。根据集装箱船舶的交付排期预测,2024年5月开始,5-12月近有130万TEU的8000+TEU以上的集装箱船待交付(其中15000TEU+船型的预计交付约85万TEU)。

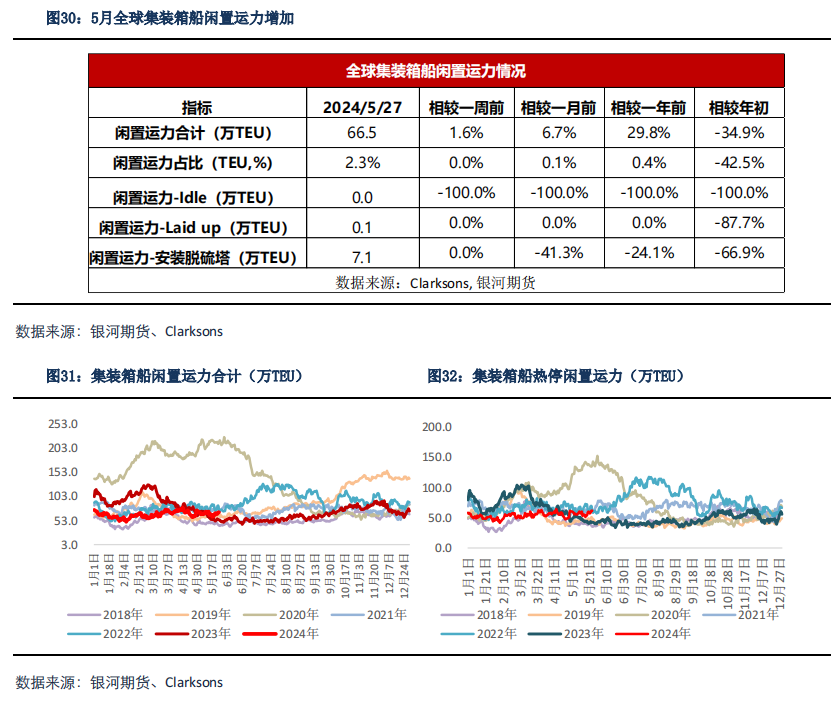

从闲置运力情况来看,集装箱船舶热停数量因拥堵有所增加。截至2024年5月27日,全球集装箱船闲置运力合计66.5万TEU,较上月同期+6.7%,较去年同期+29.8%。进入6月,货量有望延续季节性恢复,关注后续船舶的交付以及船司运力重新部署的情况。

周转方面,全球多个港口出现严重拥堵现象,新加披港口最为严重。近期,受红海冲突发酵船只绕行以及欧洲天气的影响,全球多个港口出现拥堵和延误,ONE、Hapag-Lloyd和X-Press Feeders等航运公司及其客户纷纷报告称亚洲多个关键港口出现严重拥堵。其中新加坡港最为拥堵,集装箱船舶平均锚泊时长达到了83小时。针对港口拥堵现象,部分航运公司选择了跳港,停止挂靠这一措施。达飞日前发布告客户通知,声称由于严重拥堵,将取消丹吉尔港(Tanger Med)的挂靠,并通过汉堡和瓦伦西亚转运货物到摩洛哥港口,此外达飞的中东-印度-东非“MIDAS2”航线也将忽略纳瓦舍瓦尼赫港Nhava Sheva的挂靠;MSC Agata II轮也因为严重的港口拥堵和运用限制取消了印度停靠服务。关注拥堵情况未来是否会出现进一步恶化。

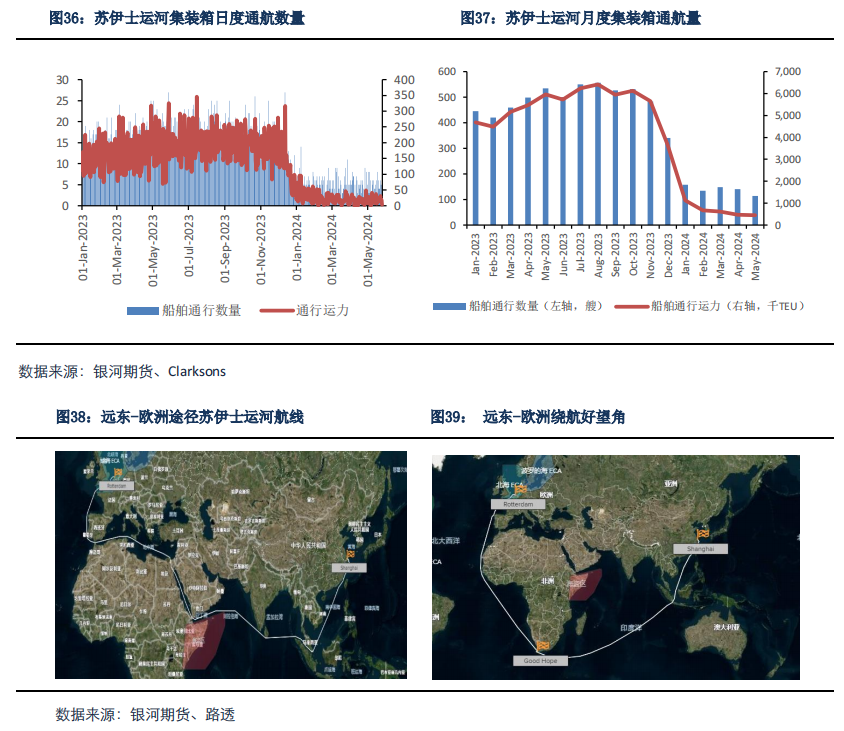

根据船视宝数据,截至2024年5月27日,欧地航线的集装箱绕航数量合计252艘,占比超过70%,较上月同期有所减少。

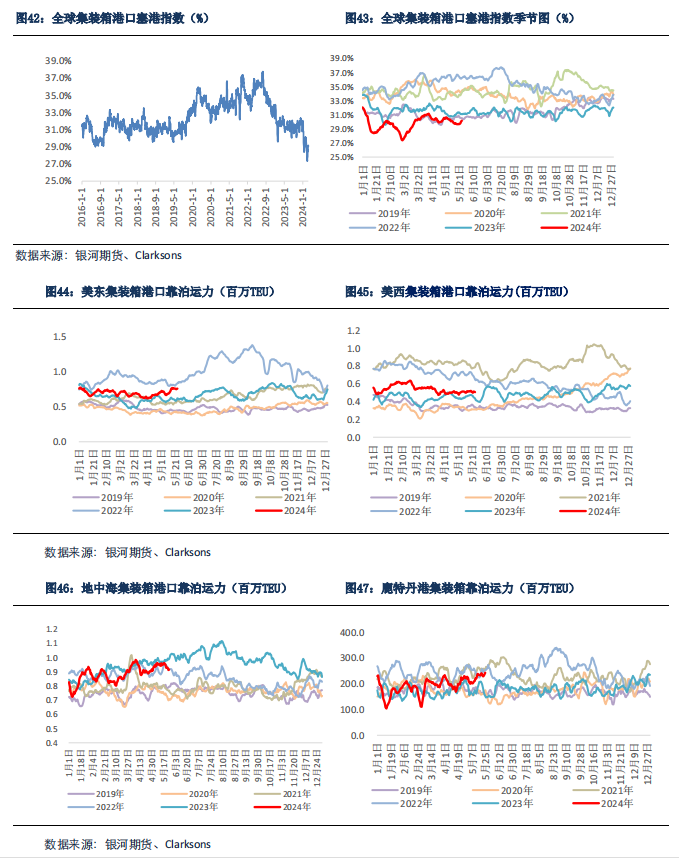

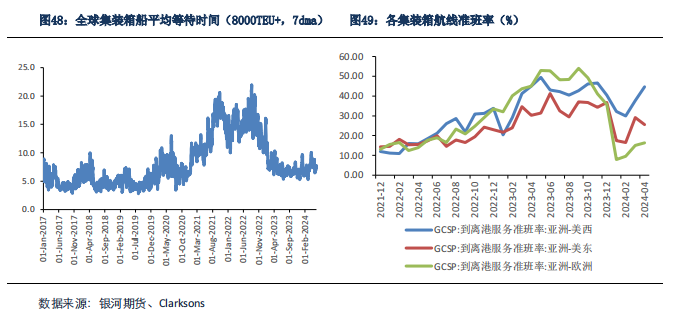

Clarksons塞港指数显示,截至2024/5/25日,Clarksons全球集装箱船塞港指数报30.2%。从等待时间上来看,截至5/24日,全球集装箱船(8000TEU+,7dma)的平均等待时间7.7个小时,相较4月底增加0.2个小时,部分美国基本港口准班率均较上月有所上升。

三、中国出口至欧盟货量表现超季节性恢复,主因抢运及绕航提前备货所致

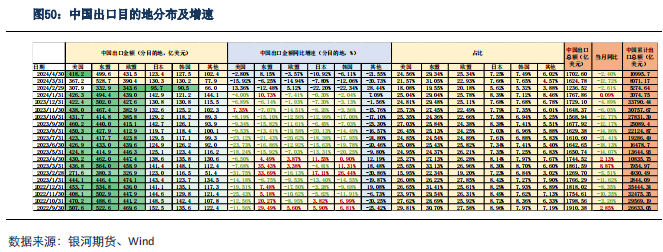

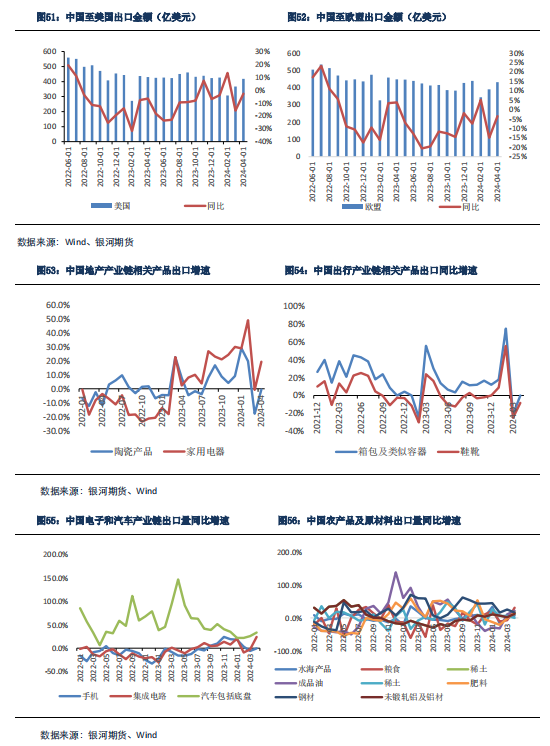

4月中国出口1702.6亿美元,同比-2.4%,累计出口金额同比+1.5%,规模创历史同期最高,肥料、塑料、汽车、船舶以及纺织服装等行业出口较好,主因欧洲能源危机导致的化工产业产能收缩进口增加,以及红海危机船司绕航带来的提前备货所致。其中,中国至美国出口金额为418.2亿美元,同比减少2.8%,中国对欧盟出口431.5亿美元,同比减少3.57%,整体来看,欧洲货量出现超季节性恢复。

5月欧元区PMI连续三月处于荣枯线以上,制造业PMI创15月新高,短期欧美补库节奏有望延续。欧元区2024年4月CPI同比增长2.4%,与3月持平,欧盟CPI年率为2.7%,低于3月的3.12.9%。欧元区3月CPI月率0.6%,前值0.8%。2024年5月,欧元区公布5月制造业PMI初值录得47.4,为15个月以来新高,服务业录得53.3,较上次持平,5月综合PMI初值录得52.3,为12个月以来新高,欧洲经济有望筑底回升,考虑绕航带来航程增加导致货主提前补库,且圣诞补库节奏有望提前,短期旺季货量仍存在支撑。

四、受备货影响旺季运价仍有上涨空间,短期涨至阶段性高位后盘面预计震荡

6-8月货量有望季节性恢复,短期基本面仍呈紧平衡结构,受圣诞提前备货等因素影响,旺季货量仍存在支撑,运价仍有上涨空间,但现货运价阶段性涨至高位后,涨幅预计出现放缓。

单边:短期现货运价调至高位后市场博弈加剧,预计短期盘面震荡,后续旺季运价预计仍有上冲空间,关注地缘政治变化。周转端方面,受红海冲突发酵以及船舶中转换船等问题,新加坡等中转港拥堵情况严重,可能再次扰动全球供应链;此外,前期美国对华关税加征将于8/1日起开始施行,旺季各航线缺船叠加货量改善背景下,货主抢运有望抬升运价中枢。但远月合约面临旺转淡及新船交付压力,远月单边不宜追高,考虑停火协议进展曲折,建议远月单边谨慎操作。

套利:10-12反套继续持有